Hur man fördelar nettoresultatet före årsskiftet för ett S Corp

En eventuell fördelning av ett S-bolags nettoresultat före årets slut påverkar inte skattskyldigheten för bolagets aktieägare. Hela resultat eller förlust av ett S-bolag överförs till aktieägares avkastning, oavsett om det är distribuerat eller ej. En fördelning kan emellertid inte användas för att ersätta lönerna. Internal Revenue Service kräver att aktieägare som aktivt deltar i bolagets verksamhet betalas en "rimlig lön".

1.

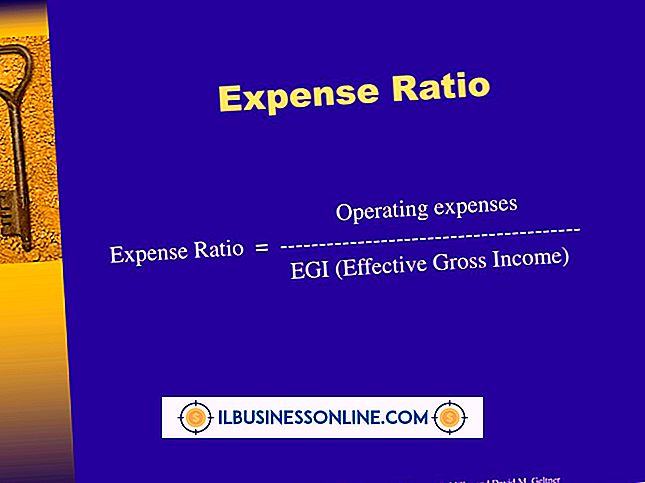

Ange rimliga löner för aktieägare som tillhandahåller tjänster till S-bolaget. Även om det inte finns några svåra och snabba regler om vad som utgör en rimlig lön, är det en solid strategi som allmänt accepteras av IRS att basera lön på jämförbara löner inom branschen för liknande positioner. Aktieägarnas löner är föremål för skattelättnader och anställningsskatter, inklusive arbetsgivarens andel av sociala avgifter och Medicare bidrag och federala anställningsskatter. Löne- och anställningsskatten är en rörelsekostnad som dras av från företagets intäkter vid bestämning av nettoresultatet.

2.

Notera fördelning av vinst till aktieägare före årsskiftet som en minskning av aktieägarens grund eller investering i S-bolaget, men notera inte utdelningen som affärskostnad. Resultatutdelningar är inte föremål för federala källskatt eller anställningsskatter.

3.

Använd Schema K i IRS Form 1120S efter slutet av S-bolagets skatteår för att bestämma varje aktieägares andel av vinsten. S-företag betalar inte en företagsskatt på vinst. Istället, som ett partnerskap, övergår S-bolaget genom rapporteringen av bolagets hela vinst till aktieägarna. Varje aktieägare är ansvarig för skatter på hennes andel av bolagets vinst om den delades ut eller ej. Till skillnad från generella partners i ett partnerskap, betalar S-aktieägare emellertid inte egenbeskattningsskatt på sin vinstandel.

Varning

- Ett S-bolags underlåtenhet att betala adekvata löner till sina aktieägare, eller i vissa fall inte betala några löner alls, är en röd flagga för IRS-revisorer. Intäkter från ett S-bolag som redovisas som andel av vinst i stället för lön resulterar i en betydande skattebesparing för aktieägaren eftersom han inte betalar någon anställningsskatt på vinstandelen. Men om IRS beslutar att bolaget inte har betalat en rimlig lön för de tjänster som aktieägaren tillhandahållit för företaget, kan IRS utesluta hela vinsten till egenbeskattningsskatt samt klaga på påföljder för de berörda aktieägarna.