Hur man skriver in en 1099-B på en avkastning

Varje år som du säljer värdepapper, får du en Form 1099-B från din mäklare. Form 1099-B innehåller viktig information om all din försäljning, inklusive datum, beskrivning och intäkter. Form 1099-B inkluderar även din kostnadsbas, om den är känd. Eftersom investeringar vinster och förluster påverkar den skatt som du kan skylda måste du rapportera denna information när du lämnar in din skattedeklaration.

Form 1099-B för aktier och andra värdepapper

Försäljningen av aktier, obligationer, fonder eller andra värdepapper utlöser 1099-B i slutet av året. Varje försäljning du gör kommer att generera en distinkt 1099-B. Om du gör en serie av affärer hos en viss finansinstitut får du emellertid en konsoliderad 1099-B som visar all din försäljning på en blankett.

Ur ett skatteperspektiv är den viktigaste informationen som ingår i din 1099-B det belopp du betalat för din investering och din försäljning fortskrider. För att korrekt registrera dina transaktioner kommer din 1099-B också att innehålla identifierande information, såsom ditt företags federala identifieringsnummer, ditt skatteidentifikationsnummer, säkerhetssymbolen och antalet aktier, om tillämpligt.

Form 8949 för försäljning av kapital tillgångar

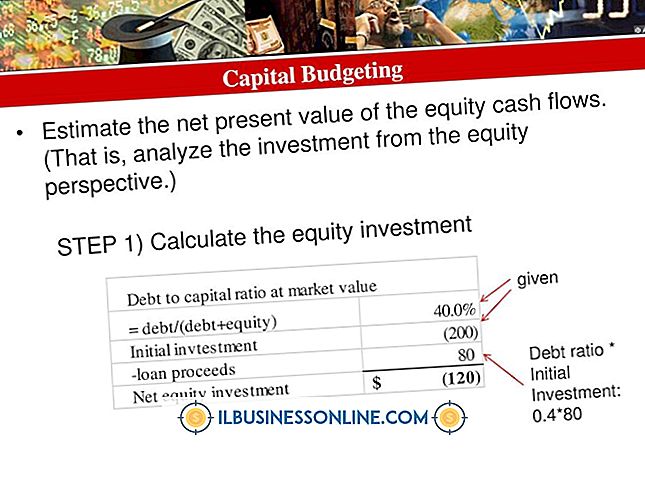

Det första steget att skriva in din 1099-B på din avkastning är att överföra lämplig information till Form 8949. Form 8949 avser försäljning och dispositioner av kapital tillgångar, till exempel aktier, obligationer och fonder. Du måste dela upp dina affärer i de som du innehar i ett år eller mindre, känd som kortfristiga affärer, och de som innehas längre än ett år - långsiktiga affärer. Ange tillgångsbeskrivning, datum köpta och sålda, kostnadsbelopp och försäljningsvinst. I den sista kolumnen ska du beräkna din vinst eller förlust.

Schemalägg D för att bestämma slutlig vinst och förlust

Efter att du använt informationen från din 1099-B för att beräkna dina preliminära vinster och förluster på Form 8949, överför du den informationen till Schema D. Schema D bestämmer din slutliga vinst och förlust genom att lägga till eller subtrahera olika andra element. Om du till exempel har en överföringsförlust från tidigare skatteår, anger du den på Schema D för att ändra dina Form 8949 vinst och förlust totaltall. Du kommer även att skriva in eventuella fördelar som du kanske har fått på det här schemat. Efter instruktionerna i Schema D kan du tillämpa lämplig skattesats för dina vinster innan du överför dina resultat till din Form 1040.

Effekter på beskattning

Eventuella kortfristiga vinster från din 1099-B-information kommer att inkluderas i din vanliga inkomst på din avkastning. I slutändan betalar du skatt på det som om det var löner eller annan vanlig inkomst. Dessa federala skattesatser, som ändrades genom de senaste skattelagen, fastställdes till mellan 10 procent och 37 procent för skatteåret 2018 och därefter. Långsiktiga vinster drar nytta av en lägre skattesats, eventuellt så låg som noll procent men högst 20 procent.

Förluster kan användas för att minska dina vinster. Om du har stora förluster kan du ansöka om att släppa din vanliga inkomst med upp till 3 000 USD per år. Om du inte tar med din 1099-B-information när du lämnar in dina skatter, måste du svara till regeringen, eftersom ditt finansbolag skickar en extra kopia direkt till Internal Revenue Service.